2019 közepe óta az új lakossági hitelkihelyezés 30%-a állami támogatású. A babaváró hitelek állománya 2020. novemberében megközelítette az 1000 milliárd forintot és a népszerűsége azóta is töretlen, de ugyanúgy a CSOK-hoz kapcsolódó fix 3%-os Kamattámogatott hitelt is rengetegen igényelik. Ahogy folyamatosan bővül az állami támogatások köre, annál nehezebb követni, megfejteni, hogy az adott helyzetben, személyre szabottan mi az, ami igényelhető, miből mennyi jár és mik a kizárások. Ebben az útvesztőben szeretnék tehát segíteni eligazodni ebben a cikkben.

A személyre szabott lehetőségek átbeszéléséhez lépj velünk kapcsolatba itt.

Az alábbiakat javaslom a tovább olvasás előtt:

- ha még az otthonteremtés (vásárlás, építés) előtt álltok, fontolgatjátok a lehetőségeket, vagy már aktívan kerestek, akkor mindenképpen érdemes tovább olvasnod, mert igyekszem nagyon átláthatóan, vizuálisan (is), kisokos szerűen összefoglalni a lehetőségeket. Biztos vagyok benne, hogy hasznotokra fog válni ez az áttekintés

- ha te már túl vagy mindenen (már, ami az otthonteremtést illeti, persze) és nincs olyan hobbid, hogy ennek ellenére naprakész akarsz lenni az állami támogatások terén, akkor már most ugorj a negyedik ponthoz, mert ez még vonatkozhat rád.

- ha (még egyelőre) nem érdekesek számodra ezek az állami támogatások, amelyekhez ugye gyerek(ek) kell(enek), vagy legalábbis vállalni kell gyereket, akkor ne olvasd tovább, mivel a lent bemutatott lehetőségeknél mindegyiknek feltétele ez, tehát ez az írás most nem neked szól. Ha van ismerősöd, akinek viszont aktuális a kérdés, akkor nyugodtan linkeld be neki. 😊

Kifejezetten az otthonteremtéshez kapcsolódó állami támogatásokat fogjuk tehát megnézni a továbbiakban, 2 kakukktojás mégis lesz, egyrészt a Babaváró támogatás (ahol ugye nincs ingatlan fedezet, ez egy szabad felhasználású kölcsön, de a legtöbben ingatlan célra fordítják, ez indokolja a szerepét a felsorolásban) és a Családok Hitel Támogatása (ami akkor jár, ha már van meglévő lakáshitel). Kezdjük akkor mindjárt az egyik kakukktojással.

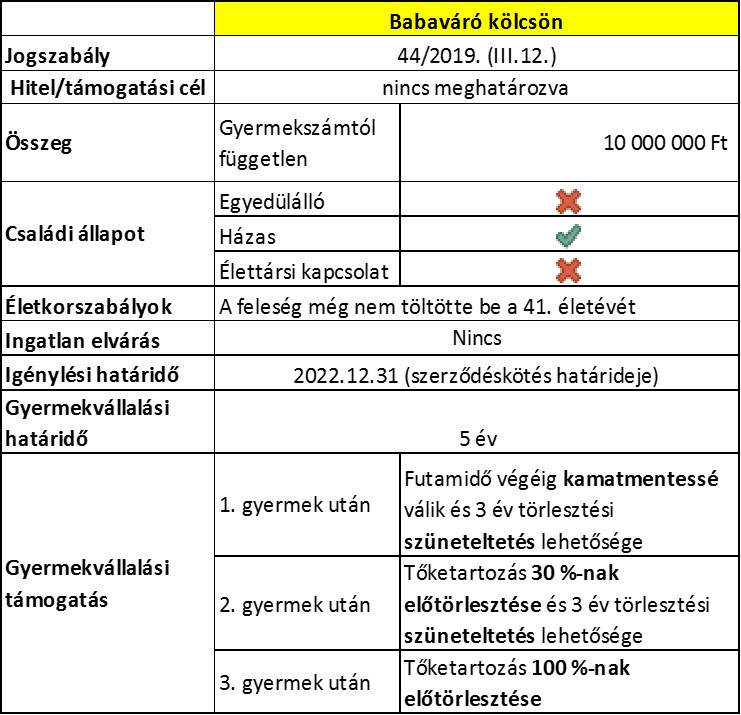

- Babaváró támogatás

Szerintem nincs olyan ember Magyarországon, aki ne hallott volna még a Babaváró támogatásról. Mégis ez az a téma, amiről nem lehet eleget beszélni, mert mai napig rengeteg félreértés van az érdeklődők körében.

Amit talán a legfontosabb tisztázni, hogy ez nem egy vég nélküli termék, pontos lejárati dátuma van, ami 2022. december 31. Másrészt pedig, még mindig sokan gondolják azt, hogy minden banknál ugyanolyan eséllyel indulnak, ha Babaváró igénylésről van szó. Ez azonban csak részben igaz. A jogszabályi feltételek valóban mindenhol ugyanazok, de mindegyik bank saját hatáskörben dönti el, hogy az adott igénylők paraméterei alapján adható-e a támogatás és mekkora összegben. A jelenlegi koronavírusos helyzetben meg aztán pláne viszonylag nagy a szigorúság, egy adott jövedelem nem ér ugyanannyit minden banknál, így mindenkinek azt javaslom, hogy csak alapos, több bankra kiterjedő előminősítést követően vágjon bele az igénylésbe. Ügyfeleinknek természetesen biztosítani tudjuk ezt (akár az előzetes scoringot is). Személyre szabott, ingyenes előminősítéshez kattints ide.

- a banki különbségekről a szakmai blogom olvashatsz, az alábbi bejegyzésben: https://hitelszaki.hu/babavaro-tamogatas-tobb-milliot-bukhatnak-az-ugyfelek-ha-csak-a-szamlavezeto-bankjuknal-erdeklodnek/

- a jogszabályi elvárásokat a babaváró termékről szóló weboldalunkon találod: https://babavarohitel.hu/

- ha nem vagy biztos benne, hogy megvan a 3 éves TB jogviszonyod, akkor mindenképpen ellenőrizd, ehhez ebben a cikkemben olvashatsz egy útmutatót: https://hitelszaki.hu/oep-neak-igazolas-igenylese-a-babavaro-tamogatashoz-ugyfelkapun/

Összefoglaló táblázat a Babaváró támogatásról

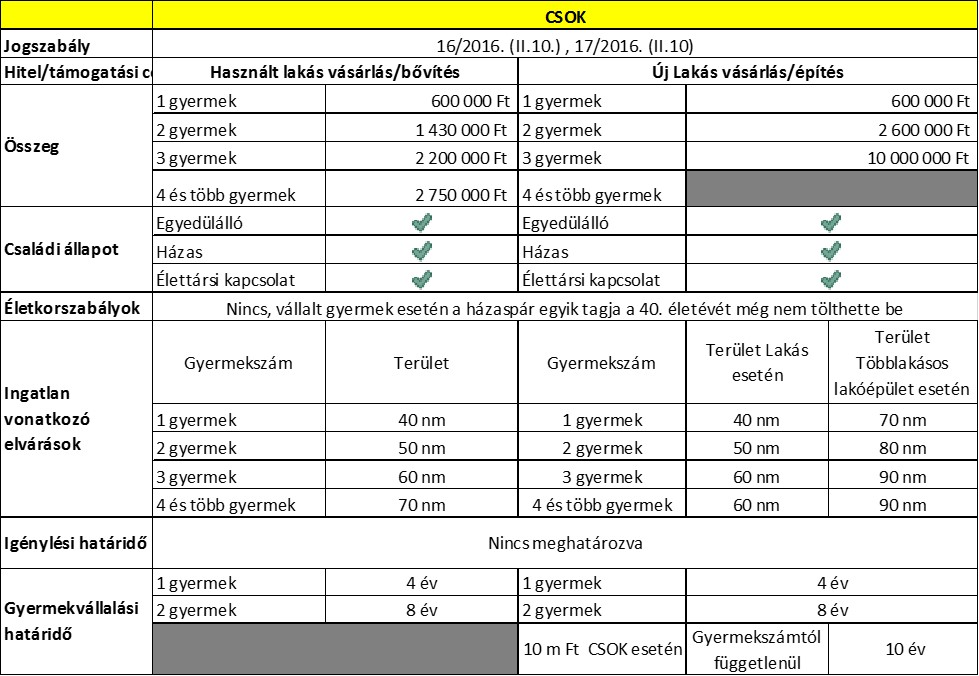

- CSOK (Családi Otthonteremtési Kedvezmény)

Egy régi klasszikus, ami időnként megújul, de a lényeg ugyanaz marad. Az ingatlan típusától (használt, újépítésű lakás vásárlása vagy építése) és a meglévő és/vagy vállalt gyermekek számától függően az állam egy meghatározott összeggel járul hozzá az ingatlancél megvalósításához. A személyre szabott lehetőségek átbeszéléséhez lépj velünk kapcsolatba itt.

- a cikkem arról, hogy maxolhatod ki a 40M Ft támogatást az otthonteremtéshez: https://hitelszaki.hu/40-millio-forint-tamogatas-az-otthonteremteshez-egy-praktikus-attekintes-amit-latnod-kell-mielott-bemesz-egy-bankba/

- használt lakóingatlan vásárlására vonatkozó CSOK feltételek: https://hitelszaki.hu/hasznalt-lakoingatlan-vasarlasara-vonatkozo-csok-feltetelek/

- új lakóingatlan vásárlására vonatkozó CSOK feltételek: https://hitelszaki.hu/uj-lakoingatlan-vasarlasara-vonatkozo-csok-feltetelek/

- új lakóingatlan építésére vonatkozó CSOK feltételek: https://hitelszaki.hu/uj-lakoingatlan-epitesere-vonatkozo-csok-feltetelek/

Összefoglaló táblázat a támogatásról

- CSOK használt lakásra új kedvezmény

Újdonság, hogy ha CSOK is társul az adásvételhez, akkor az állam elengedi a vagyonszerzési illetéket, ami egyébként 4% lenne, tehát ezt az összeget még hozzáadhatjuk a CSOK összegéhez

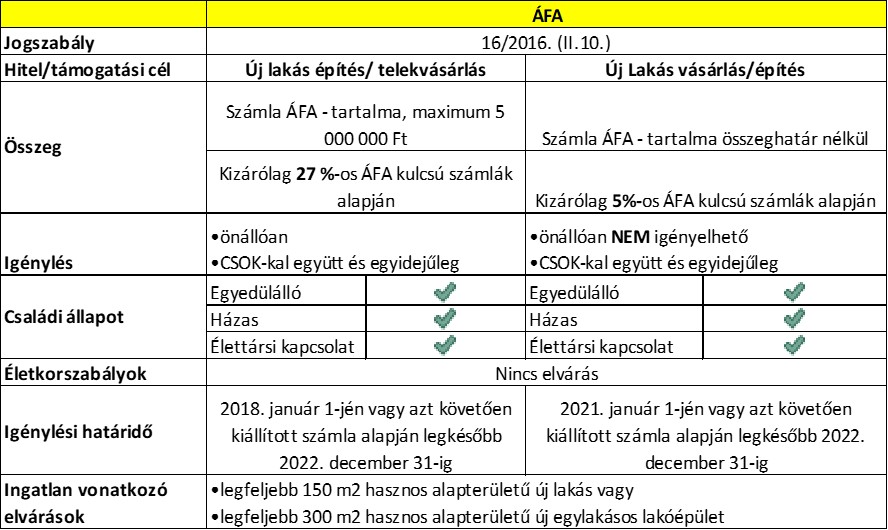

- CSOK újépítésű ingatlan vásárlására vagy építésre új kedvezmény

Szintén újdonság, hogy az új építésű ingatlan vásárlása, építése esetén adóvisszatérítési támogatás is jár. Ehhez is van egy összefoglaló táblázat 😊. A személyre szabott lehetőségek átbeszéléséhez lépj velünk kapcsolatba itt.

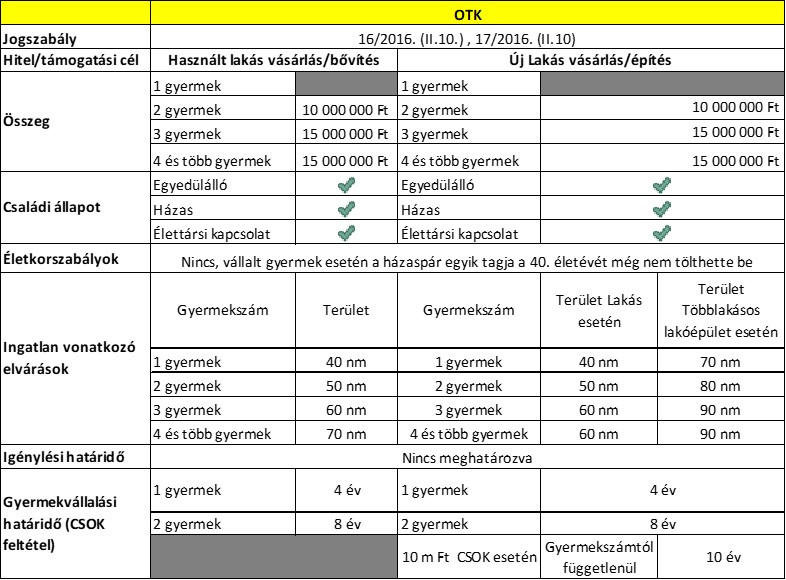

- Otthonteremtési Kamattámogatott Kölcsön

Köznyelven a CSOK hitel (ez a megnevezés azért nem szerencsés, mert pont emiatt tévesztik a legtöbben a CSOK-kal). A Kamattámogatott hitel a CSOK mellé igényelhető, szintén a meglévő és vagy vállalt gyermekek számától függően maximum 10 vagy 15 millió Ft összegben, maximum 25 éves futamidőre. Ennek a konstrukciónak a futamidő végéig fix, 3%-os a kamatozása (hiszen a kamatkülönbözetet az állam fizeti az igénylők helyett a banknak). Személyre szabott, ingyenes előminősítéshez kattints ide.

- Konkrét példán illusztrálva a CSOK és a Kamattámogatott hitel közötti különbséget ebben a cikkemben olvashatod: https://hitelszaki.hu/csok-es-kamattamogatott-hitelek-melyik-miert-jo/

Összefoglaló táblázat a Kamattámogatott hitelről:

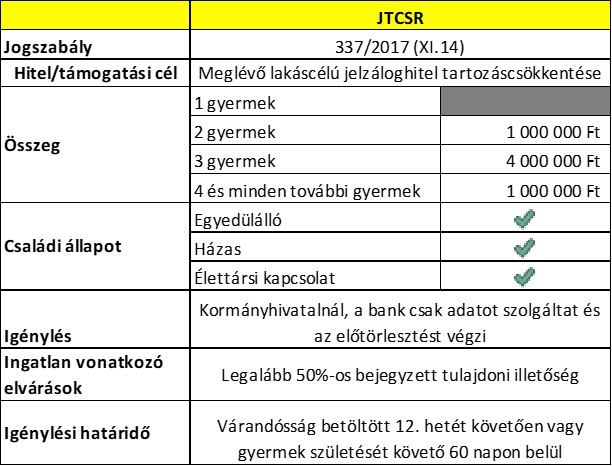

- Családok Hitel Támogatása

Egyértelműen a legkevésbé ismert lehetőség. Ezt a támogatást az államkincstár a meglévő jelzáloghitelekbe törleszti be a megszületett gyermekek után. Előnye, hogy akkor is igényelhető, ha az ingatlancél megvalósításához egyéb támogatást nem vett igénybe az ügyfél.

Összefoglaló táblázat a hitelelengedés támogatásról

Ezennel „az otthonteremtési állami támogatások kisokos” végére értél, gratulálok! Ha a teljes írást végigolvastad, akkor már szinte szakértője vagy a témának (de legalábbis többet tudsz róla, mint az átlag). Fontos viszont, hogy a fentiekben leginkább a jogszabályi elvárásokat, a támogatások összegét, összetételét stb. ecseteltem, általánosságban. A konkrét, személyre szabott előminősítésből viszont nem hagyható ki maga az igénylő, a jogszabályi megfelelések és a jövedelem vizsgálata (hiszen a hitelbe betörlesztős támogatáson kívül a többit bankon keresztül kell igényelni, a bankoknak meg ugye eltérő scoringjaik vannak…). Személyre szabott, ingyenes előminősítéshez kattints ide.

Ebben a helyzetben kiemelten fontos lett a mi munkánk, egyrészt azért, mert a kialakuló káoszban nagy szükség van a szakértelmünkre és nagy előnyt jelent az egyedi kedvezmények mellett a zöldfolyosós ügyintézés, amit a rajtunk keresztül érkező ügyfeleknek továbbra is biztosítanak a pénzintézetek. Emellett most kifejezetten fókuszba került az az érv, hogy minimalizálni tudjuk a banki ügyintézést és a személyes kontaktust.

Filep Hajni

hitelszakértő

hajnalka.filep@benkspartner.hu