Újra elérhető a Széchenyi Mikrohitel! A tárgyban szereplő cím valós, 1% kamattal vehetsz fel most maximum 50M Ft lakáshitelt, maximum 10 évre, használt vagy új lakásra egyaránt, akár bérbeadási céllal.

Nagyon nagy várakozás övezte, hogy újra elinduljon a termék, mely nem is okozott csalódást: az előző körhöz hasonlóan most is konkrétan szinte bármelyik kis-, és mikro vállalat, egyéni vállalkozók, sőt, induló cégek is igényelhetik a Széchenyi Mikrohitel MAX konstrukciót.

Fontos azonban, hogy ez egy sprint lesz, ugyanis nagyon rövid igénylési határidőt adtak meg, ami 2022. december 31. Ez a valóságban úgy fog kinézni, hogy kb. november 18-ig kell megtörténnie az ügylet teljes körű KAVOSZ befogadásnak, hogy legkésőbb december első heteiben aláírható legyen a szerződés. Melléfogásra tehát nincs idő, aki lemarad, az kimarad. Ha szeretnél élni ezzel a lehetőséggel, akkor kérlek jelezd részemre ide kattintva és indítjuk az előminősítést!

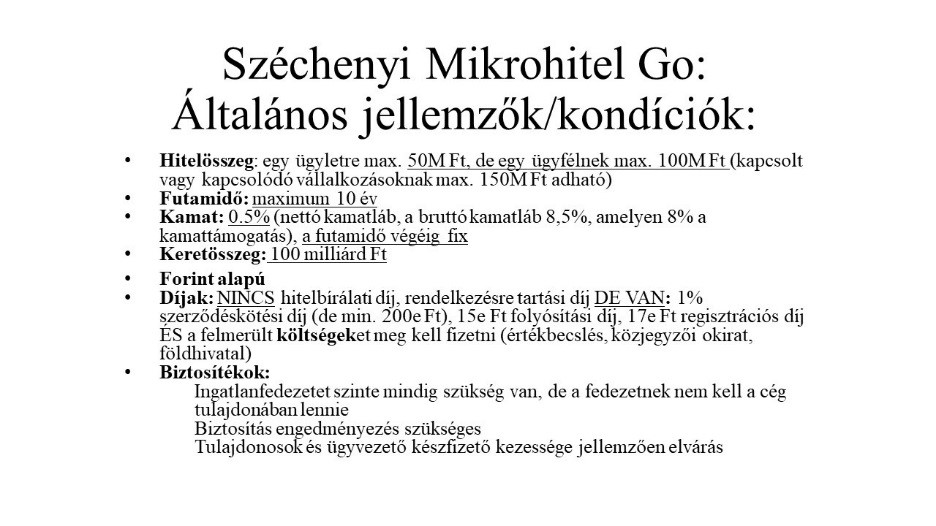

A konstrukció:

- maximális hitelösszeg: 50.000.000 Ft

- kamat: 1% + 2,8% kezelési költség

- maximális futamidő: 10 év

- szükséges önerő: 30-40% (pótfedezettel csak 10%)

- határidő: 2022. december 31.

- mire használható: többek közöttingatlanberuházásra, lakás vásárlásra, telephely, iroda vásárlásra (akár új, akár használt), a megvásárolt lakás bérbe is adható, akár magánszemélyeknek, akár cégeknek

- kik igényelhetik: kis-, és közép vállalkozások, egyéni vállalkozók, induló vállalkozások is

- hol igényelhető: pénzintézetnél, nem bankoknál

A fenti összefoglalóból látható, hogy tényleg egy elképesztően jó lehetőségről van szó. Éppen ezért már most óriási az érdeklődés (szinte minden vállalkozó ügyfelem keresi már a megfelelő ingatlant, van olyan, ahol már az értékbecslés megrendelésénél tartunk), a keret pedig véges, tehát érdemes mielőbb lecsapni rá.

Néhány példa, hogy a saját ügyfélkörömben milyen célokra igénylik sokan a konstrukciót:

- ügyvédek ügyvédi irodát, székhelyet vásárolnak (több ügyfelemmel kiszámoltuk, hogy a havi törlesztő majdnem annyi, vagy még alacsonyabb is lesz, mint a jelenlegi irodabérleti díj, amit fizetnek…)

- magántanárok oktatási irodát, szintén székhelyet vásárolnak

- most induló, ingatlan bérbeadás főtevékenységgel rendelkező vállalkozás ezzel fogja megvásárolni első bérbeadandó ingatlanát

- és még sorolhatnám…

Mivel ez egy vállalati hitel, így az igénylési és bírálati folyamata kicsit eltér a lakossági lakásvásárlási hitelekétől, de mi nagyon sok olyan extra elemet tudunk beépíteni, amivel gyors és gördülékeny lehet az igénylés és pozitív a hitelbírálat. Ilyen például az alapos előminősítés, értékbecslési folyamat megszervezése (akár már az adásvételi szerződés aláírása előtt!), adásvételi szerződés ellenőrzése és persze az ügylet teljeskörű lebonyolítása a folyósításig (sőt, akár még azon túl is). Fontos is a gyorsaság, mert a határidő nagyon közel van, melléfogásra nem nagyon van idő, akinek nem megfelelően zajlik az igénylési folyamat, az lemaradhat erről a lehetőségről.

Ennél a konstrukciónál nagyon fontos az ingatlan oldali előminősítés is, mivel a pénzintézet saját belső fedezetértékelési szabályzata és döntése alapján kerül megállapításra az, hogy az adott ingatlan finanszírozható-e és ha igen, milyen arányban.

Amennyiben számodra/a te cégednek is érdekes lehet ez a lehetőség, akkor kérlek elérhetőségeim egyikén, amelyet ide kattintva érsz el, jelezd és átbeszéljük a részleteket és elindítjuk az előminősítési folyamatot. Amennyiben neked nincs vállalkozásod, de ismersz olyat, akinek van és hasznos lenne számára ez az infó, nyugodtan küldd tovább neki ezt a cikket. 😊

A Széchenyi Mikrohitel MAX részletes bemutatása

Miért előnyös ez a konstrukció a vállalkozások számára?

A Széchenyi Mikrohitel MAX! kifejezetten mikrovállalkozások számára elérhető, kedvezményes feltételrendszerű, állami kamat-, kezelési költség- és garantőrintézményi kezesség bevonása esetén kezességi díj támogatásban részesített termék. A konstrukció, amely széles körben felhasználható agrár és nem agár beruházási célok finanszírozására, pl. ingatlan vásárlás (akár használt, akár újépítésű), új, használt gépek berendezések, egyéb tárgyi eszközök vásárlására, illetve akár a feltételeknek megfelelő korábbi beruházási hitelek kiváltására is. Akár kezdő vállalkozások is igényelhetik.

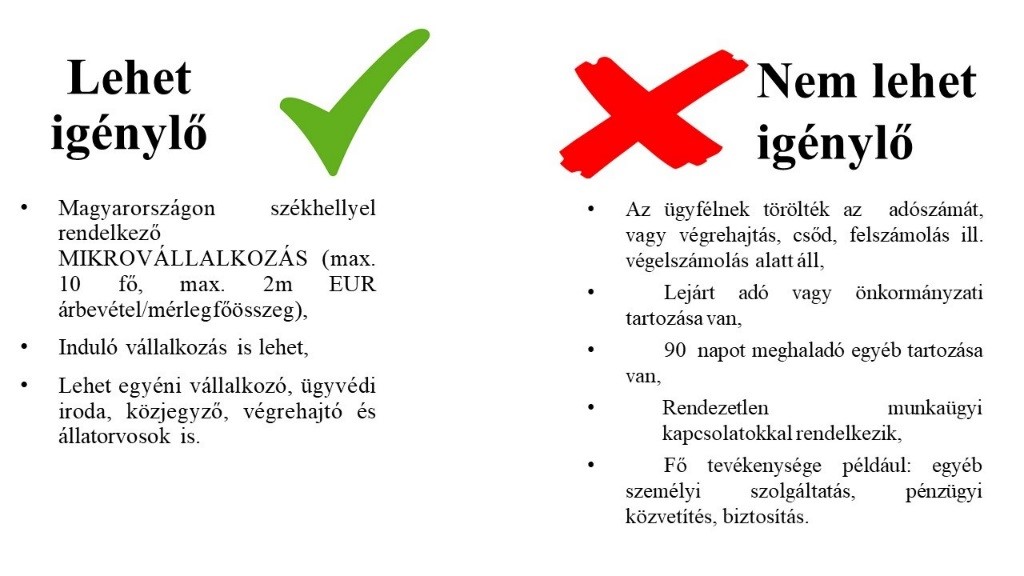

Az a vállalkozás részt vehet a Programban, amennyik:

- magyarországi székhelyű,

- eredményesen működő mikrovállalkozás,

- nem lehet olyan lejárt tartozása a vállalkozásnak, amely miatt a KHR-ben negatív információ látható (kivéve, ha a negatív információ a fizetési moratórium alatt álló ügyletekkel kapcsolatos),

- nem lehet végrehajtás alatt és nincs lejárt köztartozása (kivéve, ha a NAV rendelte el, és rendelkezésre áll részletfizetési megállapodásra vonatkozó határozat),

- megfelel a rendezett munkaügyi kapcsolatok követelményeinek,

- a vonatkozó Üzletszabályzatban meghatározott kizáró tevékenységet nem folytat.

- saját tőkéje nem negatív a cégnek, saját tőke érje el a jegyzett tőkét

- ne legyen negatív információ a cégről (a cégkivonat végén a táblázatban ellenőrizhető)

| Széchenyi Mikrohitel MAX | |

| HITELÖSSZEG | 1 millió-50 millió Ft Az adható hitel összegét úgy kell megállapítani, hogy az igényelt hitel támogatástartalma beleférjen a Vállalkozás adott jogcímű (csekély összegű vagy átmeneti) szabad támogatási keretébe. Egy ügyfél összesen maximum 100 mFt, a kapcsolt és partnervállalkozásaival együtt összesen maximum 150 mFt szerződött hitelösszegű Mikrohitellel rendelkezhet. |

| FUTAMIDŐ | min. 13, max. 120 hónap. |

| ELVÁRT GAZDÁLKODÓI MÚLT | Akár kezdő (egy teljes lezárt évvel nem rendelkező) vállalkozások is finanszírozhatók |

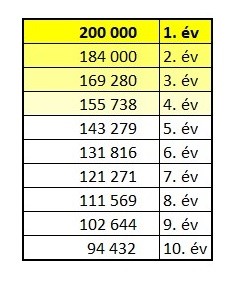

| EGYSZERI SZERZŐDÉSKÖTÉSI DÍJ | A szerződött hitelösszeg 1 %-a, de min. 200 ezer Ft |

| FIZETENDŐ NETTÓ KAMAT/ÉV | FIX 1% |

| NETTÓ KEZELÉSI KÖLTSÉG /ÉV | A támogatásnak köszönhetően FIX 2,8% |

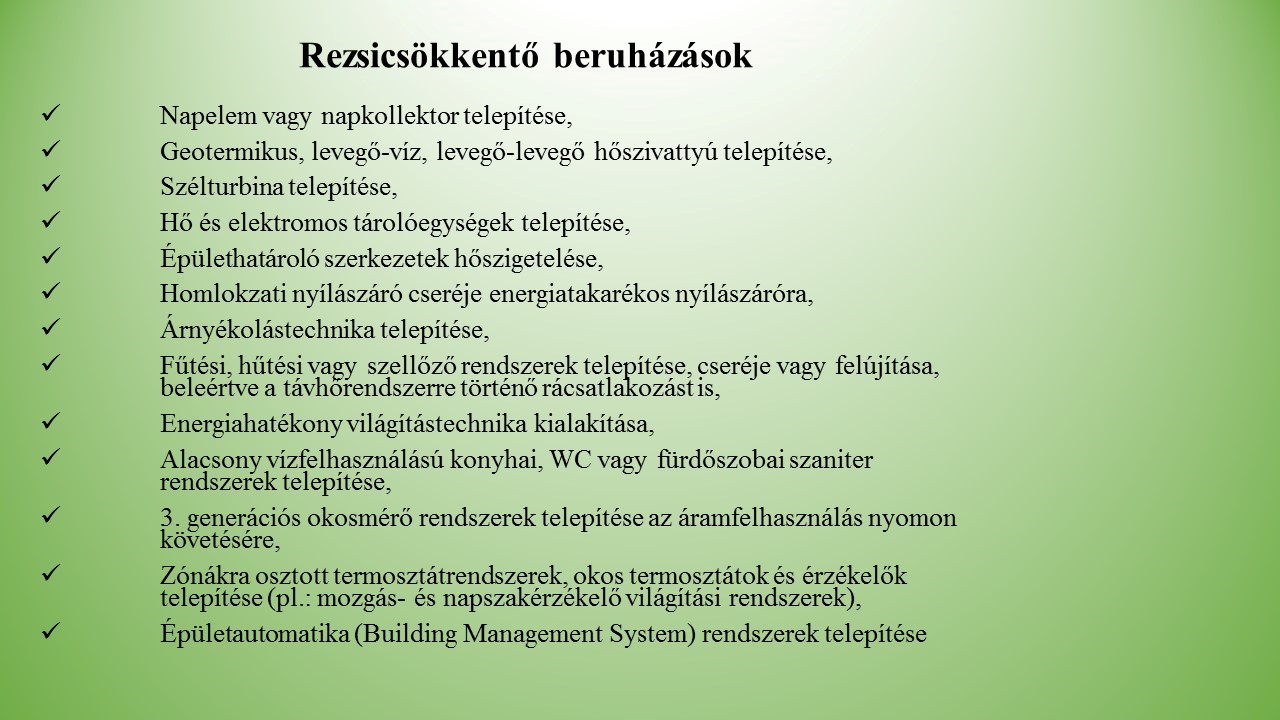

| FINANSZÍROZÁSI CÉLOK | Agrár és nem agrár célú beruházási hitelcélok, valamint eredetileg ezen, lentiekben részletezett Mikrohitel keretében is jogosult hitelcélok finanszírozására nyújtott piaci árazású korábbi beruházási hitelek kiváltása. Ingatlan: üzlethelyiség, telephely, iroda, egyéb, kizárólag a vállalkozás működésével összefüggésben felmerülő ingatlan vásárlás, fejlesztés, akár bérbeadási célra. Új, vagy használt személy-, kis-és nagyhaszongépjárművek (vontatmányaik) beszerzése, Egyéb tárgyi eszköz: bármely típusú erőgép, építőgép, munkagép, speciális mezőgazdasági berendezés, feldolgozó gépsor, gép, berendezés, egyéb a vállalkozás működésében összefüggésben felmerülő eszköz beszerzés, Immateriális javak beszerzése, Hitelkiváltás (igazolni szükséges a korábbi kiváltandó hitel – fentiekben felsorolt hitelcéloknak is megfelelő – beruházás hitelcélját), Szabad felhasználású forgóeszközhitel, mely a hitel max. 20 %-ig terjedhet A közúti kereskedelmi árufuvarozást ellenszolgáltatás fejében végző vállalkozások számára a teherszállító járművek megvásárlása csak átmeneti jogcímű támogatást tartalmazó Konstrukció keretében lehetséges. (Csekély összegű Konstrukció esetén ezen cél nem finanszírozható.) |

A részletes mindenkori hatályos termékfeltételeket a Széchenyi Mikrohitel konstrukció Üzletszabályzata tartalmazza.

Amennyiben érdekes lehet számodra/céged, vállalkozásod számára is ez a lehetőség, kérlek, hogy elérhetőségemen mielőbb jelezd felém ide kattintva és egyeztetünk a továbbiakról. Amennyiben neked nincs vállalkozásod, de ismersz olyat, akinek van és hasznos lenne számára ez az infó, nyugodtan küldd tovább neki ezt a bejegyzést. 😊

Üdvözlettel,

Hajni